ビットコイン (BTC)は2026年1月14日に97,000ドルを突破し、数ヶ月にわたる狭いレンジから抜け出し、再び100,000ドルに焦点を当てました。

過去四半期の大部分を統合に費やした後、この動きはその規模だけでなく、そのタイミングでも際立っていました。この日、BTCは主要な価格フィードで97,683ドルまで取引され、11月中旬以来の最高水準を記録しました。

このブレイクアウトは単一の触媒から生じたものではありませんでした。それは、マクロの安心感、政策による信頼感、機関投資家の流れ、およびデリバティブのポジショニングスクイーズの産物であり、安定した入札を迅速な動きに変えました。

この詳細な分析では以下を説明します:

-

BTCがなぜその時にブレイクアウトしたのか

-

どのようにして動きが加速したのか(「機械的」対「実際の需要」)

-

どのセンチメントとデリバティブのシグナルが最も重要だったのか

-

このトレンドが1月末まで続くか、または統合に冷却するかを判断する方法

-

「今が参入または退出の時か」という質問が、見出しではなくリスクの観点からどのように見えるか

2025年後半から2026年1月までの状況設定

2025年10月から1月初旬にかけて、BTCは数週間にわたり横ばいで推移し(81,000ドルを下回ることもありました)、同じ抵抗帯付近で何度も停滞しました。

このような価格圧縮は圧力を高める傾向があります:一度天井が崩れると、レンジを売るために構築されたポジションが一度に解消されるため、動きが急速に加速することがよくあります。

LMAXグループの市場ストラテジストジョエル・クルーガーは、95,000ドルを取り戻すことが心理的にも技術的にも重要であり、持続的なブレイクが100,000ドルを再び視野に入れると述べました。

それがまさに1月14日に起こったことです。BTCは価格を抑えていたレベルをクリアし、市場は「レンジルール」から「トレンドルール」へと一回のセッションで切り替わりました。

BTCの1月のブレイクアウトの背後にあるマクロと政策の力

1月14日の動きの最初の層は、マクロの整合性から来たものであり、投機ではありませんでした。

インフレの緩和がリスクの計算を変えた

最も明確なマクロ入力はインフレでした。米国の消費者物価指数(CPI)データは多くの予想よりも緩やかでした。ロイターは月次0.2%のCPIを強調し、年次ベースでは2%台中盤であり、FRBの利下げ期待にどのように影響したかを指摘しました。

これがBTCにとって重要な理由

-

インフレの緩和は、制限的な政策が長期間続く可能性を減少させる傾向があります

-

期待される実質金利の低下は、リスク資産や長期エクスポージャーの魅力を高めます

-

BTCは市場が「引き締めリスク」から「正常化リスク」にシフトする際に恩恵を受けることがよくあります

規制の見出しが不確実性プレミアムを減少させた

マクロと並んで、政策の見出しも助けになりました。バロンズは、米国のデジタル資産法案に対する楽観主義に関連してラリーを報じ、上院銀行委員会がデジタル資産市場明確化法案を審査し、証券取引委員会(SEC)議長ポール・アトキンスがプロフレームワークの用語で法案を支持したと報じました。

インベストペディアも、インフレ報告と明確化法案のナラティブの組み合わせが、ビットコインの動きが「持続力」を持つと予想される理由として指摘しました。IGオーストラリアのアナリスト、トニー・シカモアも同様の意見を述べ、BTCがこの勢いを維持すれば、「200日移動平均を上回る可能性がある」と述べました。

明らかに、より明確な規制の方向性は、長期資産に適用される割引率を下げ、ビットコインはその曲線の極端な端に位置しています。政策の曖昧さが少ないと、以前は傍観していた資本が誘引されます。

機関投資家の流れがラリーをブレイクアウトに変えた

機関投資家の需要が動きに構造を与えました。ブルームバーグは、スポットビットコイン上場投資信託(ETF)が火曜日に約7億6,000万ドルの純流入を見たと報じ、10月以来最大の日次流入であり、フィデリティのファンドが約3億5,100万ドルで最大の受取人であると名指ししました。

これは、次のような状況でレンジが狭まると脆弱になるため、重要です:

-

パッシブまたはセミパッシブなビークルが一貫して供給を吸収する

-

短期売り手が疲弊する

-

ブレイクアウトがヘッジされたショートからの強制買いを引き起こす

フローは日々の方向性を保証するものではありませんが、構造を傾けることができ、抵抗が破られると、上に待っている供給が少なくなります。

リスクヘッジが動きをサポート

最後に、ベネズエラやイランでの最近の地政学的緊張、およびFRBの独立性に関する議論が、ビットコインのマクロヘッジとしての役割をサポートしました。主要な推進力ではありませんが、この動きが孤立したモメンタムではなく、より広範なリスク再評価に基づいているというナラティブを強化するのに役立ちました。

マクロ条件は単独でブレイクアウトを生み出したわけではありませんが、以前それを抑えていた障壁を取り除きました。

動きを示唆したセンチメントとポジショニングシグナル

BTC価格が97,000ドルを突破する前に、センチメントはすでに変化していました。

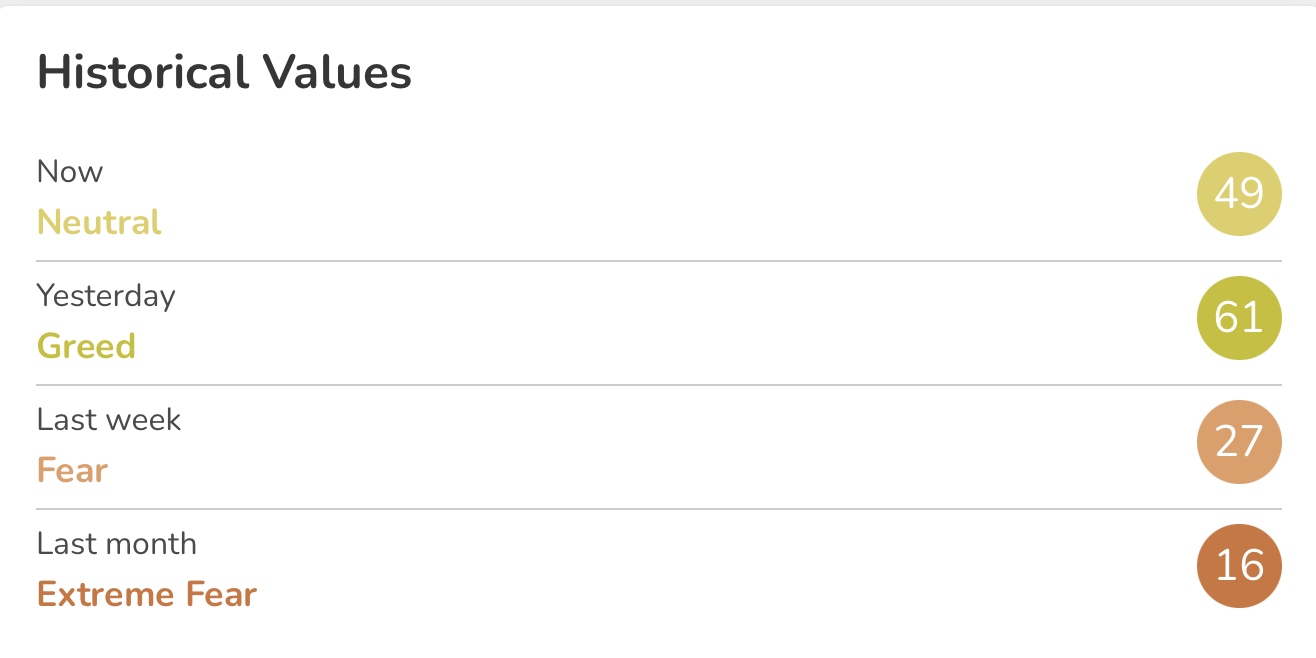

Crypto Fear & Greed Indexは1月初旬に恐怖から中立に向かって着実に上昇していました。この移行ゾーンは歴史的に重要です。市場は極端な状態で最も脆弱であり、回復中ではありません。恐怖が薄れると、参加者はリスクを保持することにより積極的になり、出口に急ぐことが少なくなります。

機械的な燃料ショートがスクイーズされた

ブレイクアウトは事後的に「ファンダメンタル」に見えることがよくありますが、日中の加速はしばしば機械的です。

BTCが94,500ドルをクリアしたことで、約5億ドルのショートポジションが消滅したと報じられました。この動きはリスク志向を再活性化させたブレイクアウトとしてフレーム化されました。

ブルームバーグも同様に、オプション市場では、このラリーが5億ドル以上の弱気な賭けを消し去ったと指摘しました。

この動きは数週間にわたって準備されていたとしても突然に見えることがあります:

-

ショートは既知の抵抗付近に集まる

-

ブレイクがストップと清算を引き起こす

-

強制買いが実際の需要に速度を加える

言い換えれば、「なぜ」はマクロとフローであり、「どのように」はしばしば強制的なポジショニングを含みます。

デリバティブ側では、先物ファンディングレートは建設的でしたが抑制されていました。ロングは戻ってきましたが、積極的ではありませんでした。オープンインタレストは価格とともに上昇しており、先行していないことを示しており、ポジショニングが強さに従っていることを示しています。

清算がビットコインの動きを増幅

ブレイクアウトは抵抗付近に集まったショートポジションを閉じることを強制し、動きを加速させました。清算はラリーを開始しませんでしたが、重要なレベルが崩れた後にそれを増幅しました。

昨日、Crypto Fear & Greed Indexは61に上昇し、10月の売りから初めてGreedに戻りました。ファンディングレートはわずかにプラスに転じ、以前の抵抗を超えた価格の受け入れが市場のトーンを変えたことを確認しました。

今日のスコアは49に下がり、ビットコイン価格は95,000ドル付近で安定しています。

ビットコインは100Kに達するのか、今が参入または退出の時か?

正直な答えは、100,000ドルは心理的な磁石であり、保証ではないということです。ブルームバーグによれば、BTCは1月14日に約97,694ドルまで取引され、見出しの観点で100,000ドルに手が届く距離にあります。

しかし、感情に基づいて市場の参入や退出をタイミングするのは危険です。テクニカル分析や他の分析手法に精通している場合は、それを使用してください。そうでない場合は、初心者向けの実用的なフレームワークを以下に示します:

-

方向性とリスクを分ける

方向性はトレンドであり、リスクはトレンドがどのように資金調達されているかです。

建設的な進展では、以下を確認したいです:

-

95,000ドルのような再獲得されたレベルを価格が保持していること(複数のメディアが技術的に意味があると強調したレベル)

-

ファンディングが急速に上昇しないこと

-

オープンインタレストが成長しているが、スポット活動を上回らないこと

脆弱な進展では、以下をよく見かけます:

-

遅いロングが積み重なるとファンディングが急上昇する

-

オープンインタレストが膨張し、価格がより不安定になる

-

急激な下落が過剰レバレッジポジションを洗い流す

これが一般読者にとってデリバティブデータが重要な理由です。それは市場が確信を持って買っているのか、レバレッジで買っているのかを示す最も明確な窓です。

-

MACDを使ってモメンタムを説明し、トップを予測しない

指標が魔法であるふりをせずに分析をより信頼性のあるものにするために、移動平均収束/発散(MACD)を正しく位置付けます。

MACDはトレンドとモメンタムの指標であり、長い統合の後に最も有用です。なぜなら、それがモメンタムが本当にシフトしたことを確認するのに役立つからです。

-

レンジ圧縮後の強気のMACDクロスオーバーは、初期トレンド形成と一致することがよくあります。

-

MACDのフラット化は自動的に反転を意味するわけではなく、統合を示すこともあります。

読者にとっての結論は簡単です:モメンタム指標は構造を検証しますが、リスク管理を置き換えるものではありません。

-

参入または退出の質問は時間軸に依存する

ここで、一般的なアドバイスを与えることなく行動を導くことができます。

-

短期トレーダーはレベルとレバレッジに焦点を当てるべき ファンディングが急上昇し、価格がサポートから離れるとリスクが高まります。

-

中期参加者は構造に焦点を当てるべき 95,000ドルを再獲得し、高い安値を維持することが、単一の日中のプリントよりも重要です。

-

長期投資家はマクロと政策の軌道に焦点を当てるべき インフレ、金利期待、規制の明確さが今週の背景を再形成しました。

このトレンドは1月を通じて続くのか?

モメンタムが持続するかどうかを評価するには、行動に焦点を当て、予測に頼らないことです。

まず、BTCがプルバックにどのように反応するかを観察する

健全なトレンドは高い安値をすぐに守ります。 最近のサポートを下回るディップが増加するボリュームで吸収される場合、トレンド構造は維持されます。ブレイクアウトは、価格が一時的に抵抗を上回り、その後以前のレンジに戻ると失敗します。

ブレイクアウトが持続する場合:

-

価格がブレイクアウトゾーンを上回っている

-

プルバックがすぐに買い手を見つける

-

ボリュームが上昇時に動きをサポートする

複数のメディアがこの動きで再獲得された重要な閾値として95,000ドルをフレーム化したため、それは「受け入れ対拒否」の自然な参照になります。

次に、ファンディングとオープンインタレストを一緒に追跡する

ファンディングとオープンインタレストの緩やかな増加は持続可能なポジショニングを示します。突然の急増はしばしばボラティリティの前兆です。ファンディングが対応するスポット需要なしに積極的にプラスに転じる場合、リスクが高まります。

第三に、センチメントの変化を観察する

Fear and Greedの読みが61から70台中盤に向かって漂い、価格のプルバックがない場合、過熱を示唆します。価格が統合する間に安定した読みは受け入れを示唆し、50から65の範囲に収まることがあります。

最後に、疲れた動きの機械的な兆候を監視する

このブレイクアウトには強制買いが含まれていたため、市場が常に清算燃料なしで上昇を続けることができるかどうかを確認したいです。

価格が成長を続ける場合:

-

清算スパイクが消える

-

スポット参加が安定している

-

ETFフローが建設的である

それは、トレンドが純粋にスクイーズ駆動ではなく、持続される可能性が高いことを示しています。

フローに関しては、ETFデータポイントは微妙ではありません:単一の日に約7億6,000万ドルは、特にレンジ圧縮の期間後に、短期的な供給ダイナミクスを変えることができます。

ブレイクアウトは急ぐためのシグナルではない

1月14日に97,000ドルを超えたビットコインの動きは偶然ではありませんでした。それは、マクロの安心感、改善されたセンチメント、規律あるポジショニング、および統合からのクリーンな技術的リリースの結果でした。

同時に、強いトレンドは興奮よりも忍耐を報いるものです。ブレイクアウト後に価格を追いかけることはしばしば悪いエントリーにつながり、リスクデータを無視することは感情的な決定につながります。

BTCが100,000ドルに向かって走る場合、問題はその数字が可能かどうかではありません。それは市場が需要を上回るレバレッジなしでさらに押し上げることができるかどうかです。

ビットコインのモメンタムが戻ってきました。客観的に保ち、次の段階をデータで確認しましょう。