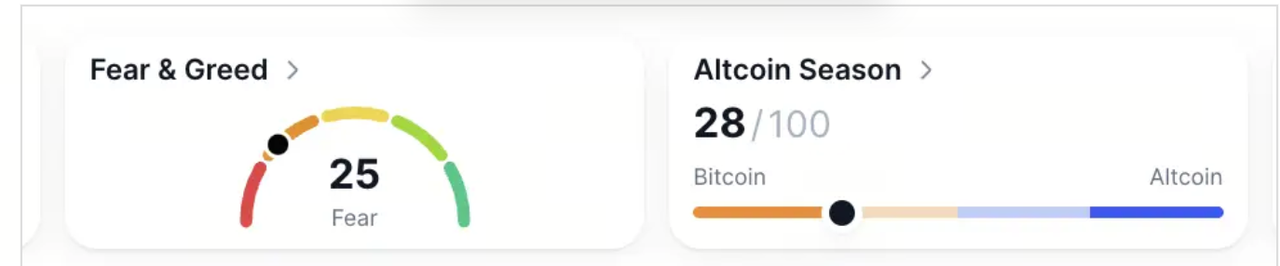

恐怖と欲望指数は25に下がり、深い警戒を示し、アルトコイン指数は28に上昇しました。

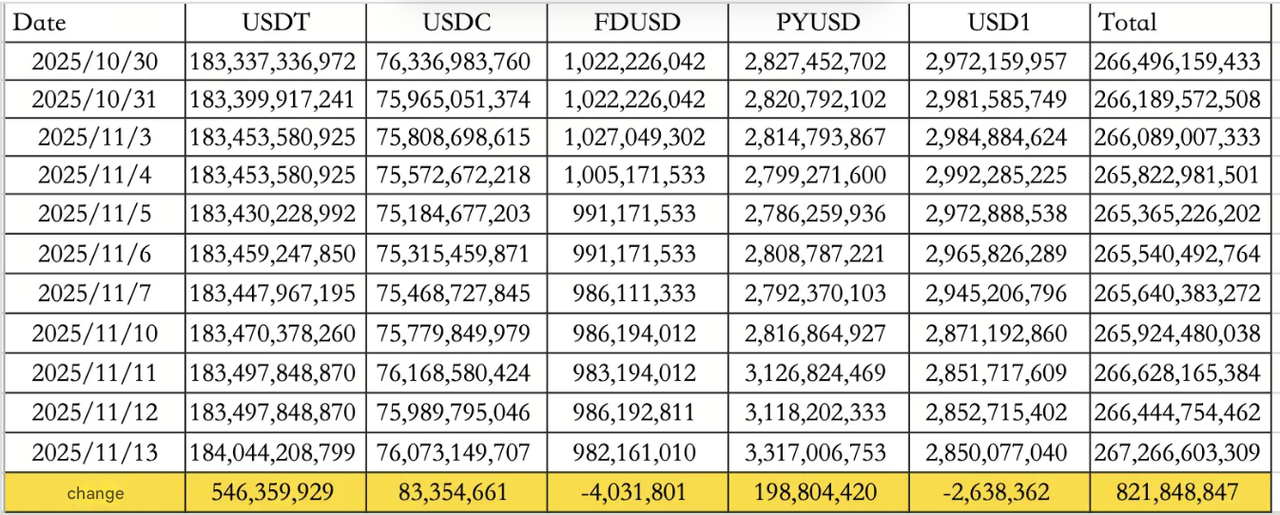

ステーブルコインの流入は回復の初期兆候を示し、主要発行者全体で$821.85Mを追加しました。USDTが$546.36Mの純流入で先導し、続いてUSDCの$83.35Mが続き、ステーブルコインの総供給量は$267.27Bに達しました。

ETFの活動は選択的な食欲を反映しています。

11月11日、Ethereum ETFは$107.1Mの流出を記録し、一方でEthereum ETFは$524Mの流入を見せました。Solana ETFは控えめに$8Mを追加し、安定した蓄積傾向を延ばしました。

伝統的な市場

-

ウォール街: ダウ・ジョーンズは0.68%上昇し、S&P 500は0.06%追加し、ナスダックは0.26%下落しました。

-

債券とドル: 10年米国債利回りは0.47%上昇し4.08%に達し、米ドル指数は0.09%下落し99.56になりました。

-

金: スポット価格は1.90%上昇し$4,205.08に達し、弱いドルと低い利回りに支えられました。

水曜日、Strategy's(MSTR)の時価総額はビットコイン保有額を下回りました。そのmNAV比率(時価総額対BTC価値)は0.99に低下し、株価は2.16%下落して$65Bの評価額となり、641,692 BTCを保有し、平均購入価格は$74,085でした。

マクロ政策の更新

関税の進展

米国財務長官スコット・ベッセントは、「主要な関税発表」が数日以内に行われることを示唆しました。また、$100K未満の収入を持つ家族に対する$2,000の税還付についての議論が確認され、2026年初頭に施行される予定です。

政府閉鎖の解決

下院は進行中の閉鎖を終わらせるための手続き投票を承認し、今日政府を再開する可能性があります。ホワイトハウスは、9月の労働データの遅延が運営再開後に発表されることを確認しました。

連邦準備制度の政策

ニューヨーク連邦準備銀行総裁ジョン・ウィリアムズは、連邦準備制度が債券購入を再開すると述べ、量的引き締めの終わりと新たな拡張フェーズの開始を示しました。アトランタ連邦準備銀行総裁ラファエル・ボスティックは2026年2月28日に退任する予定で、中央銀行での今後のリーダーシップの変動を示唆しています。

業界のハイライト

モルガン・スタンレーが「暗号の秋」を警告

ストラテジストのデニー・ガリンドは、ビットコインの現在の段階を4年サイクルの「秋」と表現し、投資家に「冬」の可能性に備えて利益を確保するようアドバイスしました。彼はビットコインの「3回の上昇と1回の下落」という歴史的リズムを指摘し、修正が間もなく続く可能性があると示唆しました。「秋は収穫の季節です」と彼は言い、「冬が来るまでどれくらいの時間があるのかが問題です」と述べました。

このメタファーは、機関投資家のストラテジストがビットコインを商品や流動性駆動市場と同様に、循環的なマクロレンズで見るようになったことを強調しています。

技術的な感情とKOLの見解

アナリストは、現在のローソク足の反転が2024年10月の価格動向に似ていると指摘し、中間サイクルの反発の可能性を示唆しました。しかし、一部のKOLは、政府の再開にもかかわらず、市場の流動性が依然として制約されていると主張しました。

規制の方向性

ポール・アトキンス、米国証券取引委員会(SEC)の議長は、証券とユーティリティベースのデジタル資産を区別する「トークン分類フレームワーク」を概説しました。実際の機能を持つトークン(例:身元確認ツールやネットワークトークンのようなETHやSOL)は、提案されたスキームの下で証券とは見なされません。

デリバティブを監督する商品先物取引委員会(CFTC)は、正式な定義が発表され次第、その立場を調整することが期待されています。

XRPとSOL ETFの勢い

閉鎖の解決後、アナリストはXRPとSOLが最大のETF受益者になると予想しています。新しい発行者には、VanEck、Fidelity、21Shares、Canary、Franklin Templetonが含まれ、より強い機関投資家の信頼を示しています。

アルファウォッチ

サークルの第3四半期の強い収益がUSDCの長期成長を示唆

USDCの発行者サークルは、第3四半期の強い業績を報告し、Arc Networkでネイティブトークンを発行する計画を明らかにしました。サークルペイメントネットワークには現在29の金融機関が含まれ、新しいパートナーとしてBrex、Deutsche Börse、Finastra、Fireblocks、Itaú、Visaが加わりました。

-

第3四半期のUSDC流通供給量: $73.70B(前年比+108%)

-

収益+利息: $740M(前年比+66%)

-

純利益: $214M(前年比+202%)

サークルは、USDC供給の長期的な40% CAGR成長を期待しています。

PolymarketとYahoo Financeの提携

予測プラットフォームPolymarketは、Yahoo Financeとの独占的な提携を発表し、リアルタイムの予測確率を検索結果に直接統合しました。この動きは、主流の金融とオンチェーン予測を橋渡しします。

Stableのメインネットローンチが加速

Stableのメインネットは予想より早くローンチされる可能性があり、プロジェクトの内部関係者によれば11月20日までに稼働する可能性があります。

アナリストの2年間の見通し

-

ビットコイン: 4年サイクルを完了した後、短期的な弱気フェーズに入ると予想されています。アナリストは、$84K付近での底を見込み、その後AI株ブームからの流動性に支えられて$240Kに向けて反発すると見ています。

-

金: 構造的な通貨移行フェーズにあり、$3,350–$3,750の間で取引されると予測され、極端なトップは$3,100付近です。$3,750以下での長期的な蓄積が好まれます。

-

米国株式: 依然として後期拡張段階にあります。疲労感にもかかわらず、AI駆動の楽観主義が今後2年間の押し目買いの見通しを維持しています。

-

AIセクター: 過剰レバレッジのM&Aと大規模な資本支出が評価を押し上げる中、バブルが形成される可能性があります。警告サインには価格の高騰、積極的な取引、インフレリスクの上昇が含まれます。

パーペチュアルプラットフォームのボリューム

-

Lighter: 24時間ボリューム$11.24B; TVL $1.17B

-

Hyperliquid: 24時間ボリューム$9.14B; TVL $4.73B

-

Aster: 24時間ボリューム$7.88B; TVL $1.46B

-

EdgeX: 24時間ボリューム$6.21B; TVL $0.50B

結論

市場は慎重なフェーズに入りつつあり、ETF流入に対する楽観と流動性の引き締めに対する懸念の間でバランスを取っています。モルガン・スタンレーの利益確定警告から連邦準備制度の債券購入再開まで、機関投資家のシグナルは、トレーダーが年末前にリスクを再調整する中でボラティリティが上昇する可能性を示唆しています。